复合铜箔从0到1,商业模式完成闭环(利好)

一、事件

近期迎来了帮助复合集流体产业从0迈向1的利好催化。6月20日,双星新材公告于近日获得客户的首张产品订单,公告明确写了属于新能源客户,而不是消费电子,且有金额,结算方式。

此次订单是行业第一个量产意义的订单,意味着复合集流体商业模式完成闭环,设备环节资本开支将加速,标志着行业从传统铜箔向复合集流体转换,不论是PET还是PP,未来很有可能会大幅度的应用落地,是对PET铜箔商用落地的标志性事件。当前很多主机厂和电池厂都在加班加点测试,PET从800到1200次,最近1600次,未来达到1800次也是大概率事件,而达到1500次以上就具备商业应用的条件了。

复合铜箔优势突出空间广阔,产业链各环节或将共同受益。相比传统铜箔,复合铜箔具有高能量密度、低成本和高安全性能等多种优势。据测算,随复合铜箔渗透率提升,2025年复合铜箔市场空间有望突破291亿元,产业链各环节或将共享市场高增红利。

二、简介

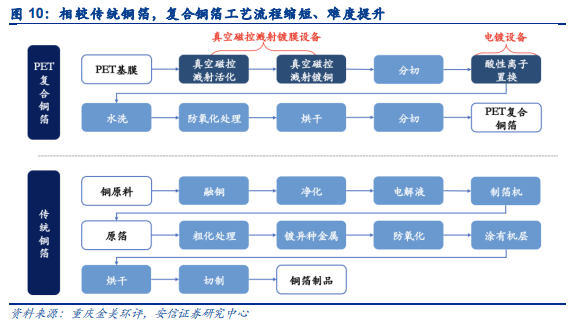

概念:复合集流体是以PET等原料膜作为基膜经过真空镀膜等工艺,将其双面堆积上铜/铝分子的复合材料。采用“金属-高分子材料-金属”三层复合结构,通过真空蒸镀、磁控溅射等方式在高分子PET/PP膜表面形成纳米级金属,再通过水电镀将金属层沉积增厚到1μm以上。

复合铜箔具有五大优势,有望逐步实现对传统电解铜箔的替代:1)高安全:高分子层是不易断裂的绝缘材料,受热会发生断路效应,大大降低电池热失控风险;2)高比能:高分子层质量更轻,电池内活性物质占比增加,能量密度可提升5-10%;3)长寿命:高分子材料膨胀率更低,表面更均匀,可使电池寿命延长5%;4)低成本:潜在成本相比传统箔材理论上可降低50%以上;5)强兼容:可广泛应用于消费、动力、储能电池等领域。

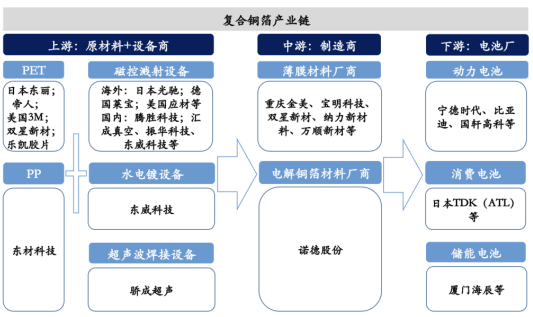

复合铜箔处于量产前夜,商业化难点在于降本。目前复合铜箔已形成完整产业链,上游为原材料+设备厂商,中游为铜箔制造厂商,下游包括动力、消费、储能电池厂。目前由于在制备工艺、设备生产速度、良率等方面仍存在一定难点,复合铜箔制造成本仍高于电解铜箔,成为限制其大规模商业化的主要因素。未来随着设备迭代、工艺技术不断完善,复合铜箔降本空间大。假设磁控溅射设备速率提升至15m/min,电镀设备速率提升至13m/min,良率提升至90%,预计规模量产情形下复合铜箔生产总成本可降至2.88元/m2,较传统铜箔生产成本低25%以上。

三、市场

安信证券表示,复合铜箔产业化趋势明确,2023年有望成为量产元年:

第一阶段:研发布局阶段(2017-2021):出于优化电池安全性的目的,电池厂对在集流体中加入有机夹层进行研究并设立研发专利。2017年宁德时代率先提出了使用PPTC作为金属集流体内部的夹层,形成“三明治”结构降低电池短路热失控风险。复合集流体逐渐在动力电池、消费电池等领域替代传统的电解铜箔、铝箔投入试用,进入产业高度关注阶段;

第二阶段:技术突破阶段(2022-2023H1):材料厂商以及电池厂商进行密集的技术验证,磁控溅射、电镀、超声焊等设备工艺持续迭代升级,当前国内多家膜材料厂商以及传统电解铜箔凭借工艺共通性积极布局复合箔材,且已与上游设备厂商签定批量订单,提前锁定优质产能。根据设备的交货节奏来看,复合铜箔的小批量产能有望于2023H1形成;

第三阶段:规模量产阶段(2023H2后):随着焊接工艺、产品良率等难点逐渐解决,复合铜箔产业化进程加快,预计2023H2复合铜箔有望开启大规模量产,2024年复合铜箔动力电池有望在主流车型上实现搭载装车,相关入局生产者将持续受益。

预计产业化初期,复合铜箔生产总成本为3.29元/m2,其中,制造成本占比达34%。未来随着设备生产效率以及良率提升摊薄固定成本,假设产品良率提升至90%,磁控溅射设备生产速度提升至15m/min,电镀设备生产速度提升至13m/min,预计规模量产情形下,复合铜箔生产总成本可降至2.88元/m2,其中,制造成本占比有望降至24%。

2025年复合铜箔市场空间有望突破291亿元。

四、分析

国泰君安表示,前期炒作PET铜箔,更多的是源自于情绪,对新技术的想象力,炒作从0-1的阶段。而进入商用后,就等于从1-N的阶段,相信未来还会有更多的复合集流体会逐步落地商用。复合集流体的低成本,安全性更高,长续航,这几点都非常契合电池的发展需求,且电池厂都有今年交付新产品的进度,比如已上市的极氪001、009可选搭载宁德时代麒麟电池,应用复合集流体NP2.0技术提升电池安全性。

从技术路径来看,电池企业首选PP路线,主要由于耐强酸耐强碱,无需调整电解液配方,高温循环性能更优,但PP基膜与金属结合力较差,对于材料厂难度更高,进一步提升制造壁垒。但随着技术逐渐成熟,PP铜箔开始走向量产,宝明科技的PP膜物性测试已完成,还需要1个月的电池加工性能测试+6个月的循环测试+6个月的路试。电池企业对复合集流体态度较为积极,其在三元铁锂、动力储能均可使用,产业化方向确定。

总而言之,复合铜箔产业化加速推进,看好复合集流体的未来前景,建议关注年中的第二轮循环测试结果,若顺利年底至24年上半年开启规模放量,可以考虑把握三条主线:终端性能提升的电池厂商;2)量产在即的制造厂商;3)订单先行的设备厂商。

华安证券指出,随复合铜箔技术进步及应用场景增加,渗透率将不断提升,预计2025年复合铜箔市场空间将达到179亿元,乐观情形下有望突破291亿元,CAGR达84%,产业链各环节或将共享市场高增红利。

复合铜箔领域投资的优先级为设备厂商>PET基膜转型复合铜箔制造厂商>其他基膜与辅材转型厂商。建议关注设备端道森股份、东威科技;材料端双星新材以及具有上下游整合优势的宝明科技、阿石创等。

重要声明:以上内容由招商证券整理提供,投资者使用前请予以核实,风险自负。

股市进阶之道散户李杰雪球系列炒股从入门到精通金融投资理财股票股市证券水晶苍蝇拍TT【包邮】

【到手价】 23.20 元

股市进阶之道散户李杰雪球系列炒股从入门到精通金融投资理财股票股市证券水晶苍蝇拍TT【包邮】

【到手价】 23.20 元